Kritik gaz yılı

Geçtiğimiz dönemlerde 2021 yılının tüm sorunlara rağmen enerji piyasası açısından özellikle finansal tarafta hareketli geçeği beklentilerinden sıkça bahsedilmişti. Özellikle birleşme ve satın almalar, yeni finansman modelleri ve halka arz açısından hareketli bir yıl gözüküyor. YEKDEM tarafındaki belirsizliklerin giderilmesi ile birlikte yatırımların da belli oranda hızlanması beklentiler dahilinde. Bu konuda hem mini YEKA ihaleleri hem de […]

- 27 Ocak 2021 15:59

Geçtiğimiz dönemlerde 2021 yılının tüm sorunlara rağmen enerji piyasası açısından özellikle finansal tarafta hareketli geçeği beklentilerinden sıkça bahsedilmişti.

Özellikle birleşme ve satın almalar, yeni finansman modelleri ve halka arz açısından hareketli bir yıl gözüküyor. YEKDEM tarafındaki belirsizliklerin giderilmesi ile birlikte yatırımların da belli oranda hızlanması beklentiler dahilinde. Bu konuda hem mini YEKA ihaleleri hem de diğer alım garantileri halen bekleniyor.

Ancak tüm bunlara rağmen Türkiye’nin enerji dengesinin birincil parametresi halen “doğal gaz”dır. Bir yandan yenilenebilir enerji üretimi ve altyapı yatırımları devam ede dursun, gerek sanayide gerek ticarethane ve konutlar da ve elbette elektrik üretiminde doğal gazın belirleyici etkisini dışlamak mümkün değil.

Son dönemde özellikle depolama kapasitesi ile birlikte elinde daha fazla esneklik aracı bulunması nedeniyle – özellikle arz konusu ve maliyet taraflarında – belirli bir avantaj elde edildi gibi gözüküyor. Küresel LNG piyasalarında aynen boru gazında olduğu gibi aktif bir oyuncu olmaya doğru giden bir trendin öncü göstergeleri olarak algılanan bu oluşuma rağmen halen Türkiye’nin önündeki en önemli konu boru hatları ile alınan doğal gazın fiyatı ve şartlarıdır.

Bu yıl bu açıdan çok kritik zira yapılan kontratların uzun vadeli olması sebebiyle geleceğe dönük piyasanın yapısını belirleme gücüne sahip miktarlardan bahsediyoruz. Dünyadaki trendin takip edilerek fiyatın yine değişken formüle bağlanması ancak bu formülün artık Hub endeksli olması yönünde bir beklenti var. Elbette hangi endeksin kabul edileceği ayrı bir tartışma konusu olsa da kısa vadede Türkiye’nin atması gereken adımlar ile birlikte satıcıların da bu modele uyması gerekeceğine göre esnek bir yapı kurgulamak zorunluluğu var. Zira dünya eskisine göre daha hızlı değişiyor.

EPİAŞ bünyesinde faaliyete geçen spot doğal gaz piyasasına ek olarak vadeli gaz piyasası ile Türk lirası cinsinden daha uzun pozisyonlar artık mümkün hale gelebilecek ancak piyasanın kurulması bunun için yeterli değil. Alıcıların ve satıcıların bu piyasada oyuncu olabilmesinin şartlarını yerine getirmeden bir anlamı olmayacaktır.

Bu da doğal olarak bizi yine doğal gaz piyasasının serbestleşmesi noktasına getiriyor. Bu bakımdan BOTAŞ’ın yapısının revize edilerek, kendi pozisyonunu yönetebilen bir ticaret şirketine evrilmesi gerekiyor. Bu zaten stratejik olarak üzerinde konsesusa varılmış bir düşünce ancak henüz aksiyona geçilmiş bir aşamada değil. BOTAŞ yeni modelinde – ileride çıkarılacak gaz da dahil olmak üzere – bölgere önemli bir “ticaret şampiyonu” olabilir. Bu başarılabilirse zaten Türkiye artık fiyat endeksine altyapı olacak bir Hub olabilir.

BOTAŞ’ın yeni yapısında hem emtia hem de finansal risklerini profesyonelce yönetebilmesi, elinde olabilecek tüm esneklikleri de kullanabilmesi şarttır.

Bu nedenle de bunların ön şartı halinde olan kontratların bu modele uygun hale getirilmesi gibi bir zorunluluk var.

Ticari ilişkilerin (siyasetten bağımsız düşünmek gerekirse) uzun vadeli ve sürüdürlebilir olması için her iki tarafa da adil şartlar sunuyor olması gerekiyor. Dolayısı ile uzun vadede piyasa yapısına dayalı bir model hem alıcı (Türkiye) hem de tüm satıcılar için daha adil ve avantajlı bir model olacaktır.

Türkiye’nin de kendi içerisinde rekabeti adil yapıya dayandıracak adımları hızla atması ve bu modele altyapıyı oluşturması elzem. Piyasanın da uzun zamandır beklentisi bu yönde ve nihayet bu dönemde bu konuda olumlu gelişmeler somut bir şeklide bekleniyor.

SON HABERLER

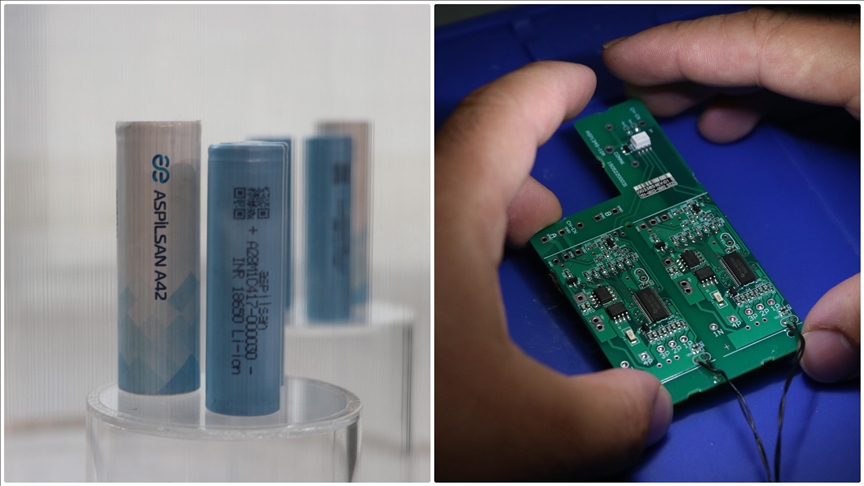

Cumhurbaşkanı Erdoğan, COP29 Dünya Liderleri İklim Zirvesi’nde konuştu12 Kasım 202416:07 Adana’daki iki maden sahası için ihale düzenlenecek12 Kasım 202409:14 ASPİLSAN Enerji, ürettiği pil ve bataryalarla savunma sanayisinin karbon ayak izini düşürüyor19 Nisan 202512:36 Rekabet Kurulu, Stellantis’in, Tofaş tarafından devralma işlemini onayladı19 Nisan 202512:34 ABD yönetimi, madencilik projelerinde izin süreçlerini hızlandırıyor19 Nisan 202512:33 Güneş enerjisine dayalı elektrik üretimi yatırımlarına ilişkin düzenleme19 Nisan 202512:31 Trafikteki elektrikli otomobil sayısı bir yılda 2 katına çıktı19 Nisan 202512:30

Diğer Haberler