ABD – Körfez OPEC rekabeti gerçekçi mi?

Dünya petrol talebinin yüzde 40’ını orta & ekşi petroller oluştururken ve bunun yüzde 44’ü Körfez OPEC ve Rusya’dan sağlanıyorken, bunun karşısına tüm talebin sadece yüzde 18’ini oluşturan hafif & tatlı petrolün yüzde 34’ünü üreten ABD’yi koymayı ben pek anlayamıyorum. 2014 sonundan beri bir alışkanlık halinde bazı sanal gerçeklikler tekrarlanmaya başladı. Piyasadaki bilgi kirliliği ve bilgi […]

- 12 Nisan 2017 16:15

Dünya petrol talebinin yüzde 40’ını orta & ekşi petroller oluştururken ve bunun yüzde 44’ü Körfez OPEC ve Rusya’dan sağlanıyorken, bunun karşısına tüm talebin sadece yüzde 18’ini oluşturan hafif & tatlı petrolün yüzde 34’ünü üreten ABD’yi koymayı ben pek anlayamıyorum.

2014 sonundan beri bir alışkanlık halinde bazı sanal gerçeklikler tekrarlanmaya başladı. Piyasadaki bilgi kirliliği ve bilgi gizliliği nedeniyle sebep-sonuç ilişkileri birbirine girdi. Petrol piyasasının az bilinen konularında aslı olmayan teori ve analizlerin sonucu olarak bazı yanlışlar kulaklarımıza sürekli fısıldanmaya başlandı. İlk iki yazımda petrol piyasasındaki doğru bilinen yanlışlara genel bir giriş yapmıştım. Bu yazıda biraz daha detaya inerek ABD petrol üretiminin durumunu ve gerçekten Suudi Arabistan ve diğer OPEC üyesi Arap Körfezi ülkeler için bir tehdit oluşturup oluşturamayacağını inceleyelim.

ABD’nin yaşadığı üretim “patlaması”nın ardında “shale oil” olarak bilinen “tight light oil” kaynaklarının olduğu artık herkes tarafından biliniyor. Bu üretim patlamasının bilinmeyen tarafı açıklanan “ham petrol üretimi” verisinin sadece ham petrolü kapsamadığı. Daha doğrusu, ABD ham petrol üretimi konusundaki temel kaynak olan Energy Information Administration (EIA) tarafından ham petrol olmayan bazı saha sıvılarının da ham petrol üretimine dahil edildiği. Normalde “ham petrol” tanımında EIA, rezervuar şartlarında sıvı olan ve atmosfer basıncı şartlarında da sıvı kalan hidrokarbonlar olarak sınıflandırıyor ancak şunu da ardından ekliyor; ham petrol türünün özelliklerine göre ham petrol türü içerisine doğrudan karıştırılan rezevuar şartlarında gaz olan ve atmosfer basıncında sıvıya dönüşen hidrokarbonlar, doğalgaz kuyularından lisans ya da saha seperatörlerinde ayrıştırılarak doğrudan ham petrol içerisine karıştırılan kondensatlar da ham petrol üretimi verisine dahildir.

Grafik 1’de Teksas petrol üretiminin API gravitesine göre dağılımını incelediğimizde üretimin çoğunun 40.1-50 API arasında olduğunu ve bu üretimin oranının arttığını görebilirsiniz. Bu da yukarıdaki tanımdan ortaya çıkan sorunun gerçeğe nasıl yansıdığını görmek için güzel bir örnek. Hatta grafiğe dikkat ederseniz üretimin yaklaşık yüzde 17’lik bir kısmının 50.1 API ve üzeri olduğunu görürsünüz ki bu aslında doğrudan kondensat demektir.

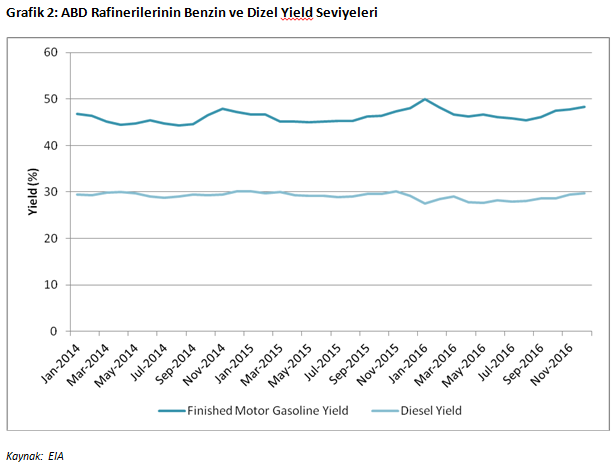

Buradan ortaya çıkan şu ki ABD ham petrol üretiminde sadece ham petrol yok. Bu sayının abartılmasından daha ciddi bir sorunu var ki o da üretilen ham petrole daha ince ürünler eklenerek üretilen hafif petrolün daha da hafifletilmesi. Bu karşımıza ABD rafinerilerine daha hafif petrolün gittiğini ve böylece daha ince ürünler üretmek konusunda kapasitelerinin arttığı gerçeğini çıkarıyor. ABD yerli üretimi inceldikçe rafinerilerin benzin gibi ince ürün üretimlerini artırabiliyor oluşu bir avantaj gibi görünse de diğer bir sorunu karşılarına çıkarıyor; Hafifleyen petrolün fiyatının artması ile marjlarında sorunlar yaşamaya başlıyorlar. Ancak ABD’nin piyasa yapısı ve ürün ihracat kapasiteleri sayesinde karlılıklarını belirli bir seviyede tutabilen ABD rafinerileri talebi artırıyor ve üretim destekleniyor.

Bu üretim artışı sırasında ise daha önce akla gelmeyen bir sorun ile karşılaşılıyor. Konvansiyonel olmayan ham petrol üretim operasyonu lojistik ve teknik nedenlerden dolayı oldukça gürültülü ve kalabalık bir operasyon. Özellikle çatlatma ve kuyu tamamlama sırasında ortaya çıkan gürültü, yoğun su ihtiyacı nedeniyle ardı arkası kesilmeyen kara tankerlerinin oluşturduğu trafik ve kalabalık, insan yoğun bölgelerde ciddi bir sorun olmaya başlıyor. Tarihsel ve toplumsal olarak saha faaliyetlerine alışkın olmayan doğu eyaletlerinde bu faaliyetlerin yasaklanması ve sınırlanması kamu tarafından talep edilir hale geliyor. Teksas gibi bu aktivitelere alışkın bölgelerde dahi nüfus yoğun bölgeler sağlık, güvenlik ve huzur tehdidi görülerek kısıtlanıyor. Bu da hem üretim hem de taşıma lojistiği açısından ek maliyetlere yol açtığı gibi bazı bölgelerdeki verimli alanların üretime açılamaması ile sonuçlanıyor. Ya da halkı ikna etmek için operatörler arazi sahiplerine ederinden çok daha fazla kira bedelleri ödemeyi kabul ediyorlar. Ham petrol fiyatları yüksek iken kimsenin gözüne gözükmeyen bu problem, fiyatlar düşmeye başlayınca en ciddi maliyet artırıcı etken olarak ortaya çıkıyor. Grafik 3’te de görebileceğiniz üzere petrol ve doğalgaz kuyularının sayısı nüfus yoğun bölgelerde gözlü görülür şekilde azalıyor.

Doğu eyaletlerinde ortaya çıkan çatlatma yasaklarından geçen sene patlak veren Kuzey Dakota’daki boru hattı projesi protestolarına kadar çok fazla sayıda örneklendirilebilecek bu sorun bu üretim patlaması başlamadan kimse tarafından düşünülememişti. Bu sorun bugün de kendisini kazılan ama tamamlanmayan kuyular olarak ortaya koyuyor. Tamamlandığı ve üretime açıldığı zaman saha kirası (royalty) ödemeye başlayacak operatörler için bu kuyuları üretime açmadan sadece kazarak ellerinde tutma çabalarını bugün kazılan ama tamamlanmayan (drilled-uncompleted, DUC) verisi olarak ciddi bir sorun şeklinde görüyoruz.

Peki ABD konvansiyonel olmayan kaynakları bu sorunlar ile yoğrulurken gerçekten Suudi Arabistan ve diğer Körfez OPEC üyeleri ile rekabet edebilir mi? Bu sorunun cevabına dönmeden önce bu üreticiler arasındaki “rekabetin” tanımını yapmamız lazım. Ham petrol dediğimiz sıvının rafine edilmeden önce hiçbir fiziki değerinin olmadığını iyi anlamamız gerekir. Ham petrolün değeri ve ederi rafine edildikten sonra ortaya çıkan ürünlerin kalitesi, oranı ve piyasa payı ile ilişkili olduğundan bu ürün yelpazesine etkisi olan fiziki özellikleri değerlendirmek gerekir. Daha önceki yazımda petrolün kimyasal ve fiziksel özellikleri ile sınıflandırılmasını açıklamıştım. Bu özellikler API gravite olarak tanımlanan özkütle ve sülfür içeriği. Bu özellikler ham petrolün üretim, taşıma ve rafinaj maliyetlerine doğrudan etki yaptığı gibi rafinaj sonrası ortaya çıkacak ürünlerin oranı için de en önemli gösterge.

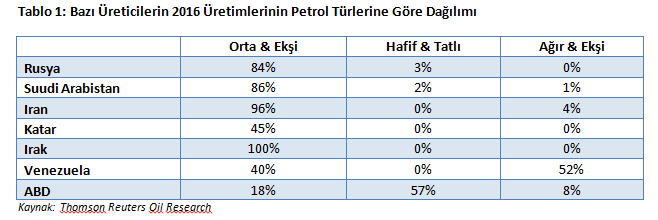

Burada rafinerilerin çalışma prensipleri ve ekonomileri ile ilgili bir ufak bilgi verelim. Bir rafinerinin dizaynı üretmek istediği petrol ürünlerine (bulunduğu ya da hedeflediği pazarın talebine) göre yapılmıştır ve bu dizaynın geçici ciddi değişiklikler geçirmesi çok maliyetlidir. Ayrıca rafinerilerin komplekslik katsayıları da bir varil petrolden üretebildikleri hafif ürünlerin payının çokluğu ile doğru orantılıdır. Yani teknoloji olarak gelişmiş, kompleks bir rafineri ağır petrollerden hafif ürünler üretme kapasitesine sahiptir. Bu kapasitenin ekonomik karşılığı ucuz olan ağır petrolü işleyerek daha değerli hafif ürünler üretmek ve böylece birim petrolde karlılığı artırmaktır. Bu şartlar altında kompleks rafinerilerin hafif petrollerden ziyade daha ağır ve sülfür oranı yüksek ve böylece daha ucuz petrollere yönelmesi ve bunlardan hafif ve orta seviye ürünler üretmek gibi bir stratejide olması beklenir. İşi biraz daha açarsak kompleks bir rafineri normal piyasa şartlarında orta ve ekşi bir ham petrol türünü hafif ve tatlı bir petrol türüne tercih edecektir. Tablo 1’de göreceğiniz üzere ABD petrolü ile Körfez OPEC üyeleri arasında üretilen petrolün fiziksel ve kimyasal özelliklerine göre bir benzerlik yok. Bu durumda bu üreticilerin petrollerinin birbirlerine “rakip” olduklarını söylemek için elimizde bir kanıt da yok. Peki bu kanıt ortada yoksa bu rekabet nereden geliyor? Aslında işin özeti bu rekabet yok!

Tablo 1’e dikkat edilirse Körfez OPEC ülkelerine rakip olabilecek üreticinin Rusya olduğunu açıkça görebiliyoruz. Zaten OPEC üyesi ülkeler geçen sene sonunda üretim kısma kararı almadan önce Suudi Arabistan’ın Rusya’nın da bu kesintiye katılması konusundaki ısrarından da bu rahatça anlaşılabilir ancak sayılar ile bunu burada kanıtlamış olduk. Peki Rusya’nın üretimi hiçbir şekilde OPEC’in Mayıs’taki toplantısındaki kararının sonucuna ne şekilde etki eder hiç bakmadan doğrudan ABD üretimi ile kurulan bu ilişkinin temelinde ne var? Bence burada zorlama bir ilişki var. Dünya petrol talebinin yüzde 40’ını orta & ekşi petroller oluştururken ve bunun yüzde 44’ü Körfez OPEC ve Rusya’dan sağlanıyorken, bunun karşısına tüm talebin sadece yüzde 18’ini oluşturan hafif & tatlı petrolün yüzde 34’ünü üreten ABD’yi koymayı ben pek anlayamıyorum. Yazının en başında bahsettiğimiz şekliyle ABD ham petrol verilerinin de yanıltıcı yanlarını işin içine katınca üretim ve rafinaj ekonomisi düzeyinde bu iddianın karşılığını bulmak mümkün olmuyor.

Piyasanın oluşan bilgi kalabalığında manipüle edilmesi gayet kolay oluyor. Bu manipülasyonu üretim ve rafinaj ekonomisi üzerinden açıklamaya çalıştık. ABD üretiminin içinde bulunduğu sorunlar ve ileride yaşaması muhtemel sıkıntıları görmezden gelerek yeni bir “dengeleyici” üretici bulma hevesinde ABD’yi Suudi Arabistan’ın karşısına koymak, sanırım biraz psikolojik bir çabanın dışa vurumu. Rusya’nın petrol piyasasındaki yerini küçümseme ile başlayan ve Orta Doğu’nun petrol piyasasındaki egemenliğine gölge düşürme çabası gibi görünün bu kavram karmaşası ortamının fiyatlar üzerinden piyasaya verdiği zararlar da ortada. İşin daha da ilginci bu zararın yükünün ciddi bir kısmını yine ABD’li üreticiler çekmekte. Bu sorunun çözümü için ise daha etkin veri ve analiz metodolojilerinin geliştirilmesi kesinlikle şart ve bunun sektöre veri sağlayan kaynaklar için mecburi standartlar ile tanımlanması hayati önemde.

Bu yazıda gecen görüşler tamamen yazarın kendi görüşleri olup Thomson Reuters ve bağlı kuruluşları kesinlikle bağlamaz ve görüşlerini yansıtmaz. Yazarın ve Thomson Reuters Oil Research and Forecasts takımının diğer analizlerine ulaşmak için Thomson Reuters Eikon’daki Petrol Araştırma raporlarını inceleyebilirsiniz.

SON HABERLER

Cumhurbaşkanı Erdoğan, COP29 Dünya Liderleri İklim Zirvesi’nde konuştu12 Kasım 202416:07 Adana’daki iki maden sahası için ihale düzenlenecek12 Kasım 202409:14 Türkiye Avrupa’ya “yeşil hidrojen” ihraç edebilir konuma yakın19 Nisan 202518:29 ASPİLSAN Enerji, ürettiği pil ve bataryalarla savunma sanayisinin karbon ayak izini düşürüyor19 Nisan 202512:36 Rekabet Kurulu, Stellantis’in, Tofaş tarafından devralma işlemini onayladı19 Nisan 202512:34 ABD yönetimi, madencilik projelerinde izin süreçlerini hızlandırıyor19 Nisan 202512:33 Güneş enerjisine dayalı elektrik üretimi yatırımlarına ilişkin düzenleme19 Nisan 202512:31

Diğer Haberler