Petrol piyasasında doğru bilinen yanlışlar – 2

ABD konvansiyonel olmayan üretiminin mevcut fiyat seviyesinde tekrar bir patlama yapacağını beklemek gerçekçi görünmüyor.

Bir önceki yazımda “petrol piyasasında doğru bilinen yanlışlar”a dair bazı kaynak metodolojilerine ve Orta Doğu petrol piyasasında karanlıkta kalmış bazı konulara atıfta bulunmuş, petrol piyasasında oluşan bilgi ve yorum kirliliğinin bazı konuların nasıl yanlış anlaşılmasına neden olduğuna değinmiştim. Geçen yazımda bir ufak giriş yaptığım Rusya ve ABD petrol piyasalarına dair bazı algı yanılmalarına bu yazımda değinmek istiyorum. Ayrıca yine çok fazla takip edilen sektör verisi olarak ABD stoklarının okunmasında yapılan yanlışlara da değinmeye çalışacağım. Sektör ile ilgili şehir efsanesi şeklinde dolaşan o kadar çok bilgi var ki hepsine bu iki yazılık seride değinmem mümkün değil ancak sektör açısından hayati önemde bulunan bazı konulara bu seride değinerek bundan sonraki yazıları okurken kafanızda bir resim oluşmasını amaçlıyorum.

Suudi Arabistan ve İran kadar önemli ve onlar kadar da içinde bulunduğu durum karanlıkta kalan diğer bir üretici ülke Rusya. Rusya bana göre petrol piyasaları tarihinin gizli kalmış kralı. Muhtemelen iç tüketiminde ABD gibi bir endüstriyel gelişme yaşamadığı ya da fazla iç talebi nedeniyle Suudi Arabistan seviyesinde ihracat kapasitesine ulaşmadığı için, belki de Sovyetler Birliği zamanından kalma bir alışkanlık ile kendine içine kapanık olmayı tercih ettiği için Rusya’nın petrol piyasasındaki pozisyonu neredeyse bir Norveç kadar bile dikkat çekmiyor bazen. Asıl anlamıyla petrol piyasasının uluslararası bir boyut alması ve ticari bir emtia olarak ülke ekonomisinde ciddi ağırlık kazanması ABD’den çok önce Rusya’da gerçekleşmişken Rusya’nın petrol piyasasında çoğu kez hakkının yendiğini görüyorum. Çok daha fazla tarihi detaya girmeyeceğim ancak bazı tarihi gerçekleri anlamanın bugünü anlamak için önemli olduğunu düşünüyorum.

RUSYA’NIN DEVLERİ

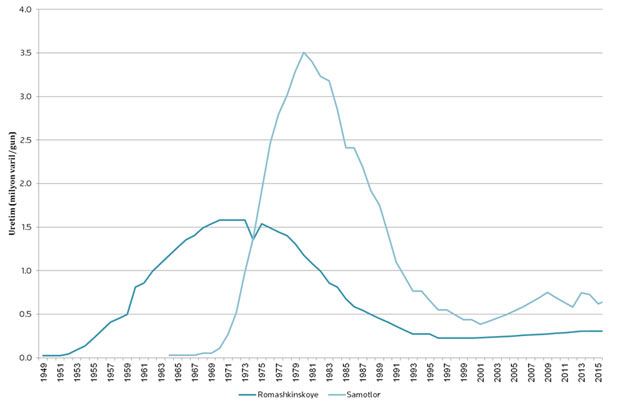

Rusya’nın bugünkü toplam petrol sıvıları üretim kapasitesi doğalgaz piyasasının da ileri seviyede gelişmiş olması sayesinde muhtemelen Suudi Arabistan’dan daha fazla. Tarihte 1 milyon varil/gün üretim kapasitesine ulaşmış çok az sayıda petrol sahası varken Rusya’nın 1980’lerde günde 3,5 milyon varillik üretime ulaşmış Samotlor, günde 1,5 milyon varil üretmiş Romashkinskoye gibi petrol sahaları olduğunu çoğu kişi bilmez. Bu sahaların bugünkü üretimleri eski performanslarından çok uzak olsa da Rusya’nın fiziki olarak büyüklüğü, bu sahaların kaybolan üretimlerini çok sayıda orta seviye saha ile dengeleme şansı bulduğunu biliyoruz. Bugünkü üretim tartışmaları içerisinde benim az önce belirttiğim haliyle Rusya’nın üretim kapasitesi her ne kadar Suudi Arabistan’dan fazla olsa da Rusya için bu yüksek üretimin artan bir maliyeti var.

Rusya’nın gittikçe kuzeye kayan üretim kapasitesi beraberinde önemli bir sorun getiriyor. Rusya’nın üretiminin çok büyük kısmını karşılayan ve son zamanlarda fazlasıyla dillendirdiği Arktik üretim için de bel bağladığı Batı Sibirya baseni petrolden ziyade doğalgaz sıvıları açısından zengin bir basen. Hal böyle olunca Rusya’nın kuzeye gittikçe artan üretim kapasitesi Rusya’ya daha fazla kondensat üretimi olarak geri dönüyor. Rusya’nın kondensat üretiminin büyük bir bölümünü ham petrol üretimi ile karıştırarak kullandığını biliyoruz. Rusya’nın batı üretim bölgelerinde artan kodensat üretimi batı rotalarına giden petrolün daha hafiflemesine yol açabilir. Bu da karşımıza Primorsk ve Novorossiysk kargolarında gittikçe hafifleyen Urals petrolü olarak çıkabilir. Bu da Rusya’nın Avrupa’da Suudi Arabistan ve İran ile içinde bulunduğu orta ekşi ham petrol pazarında dezavantajına olacaktır. Orta ekşi petrol piyasası ile ilgili bir önceki yazımda bahsetmiştim.

Grafik 1: Samotlor ve Romashkinskoye Sahaları Tarihi Üretim Verisi

Kaynak: Thomson Reuters Oil Research

Rusya’nın bu pazar dezavantajına karşı yapması makul gibi görünen hareket kondensat üretimini doğu rotalarına kaydırıp Çin’e ihraç ettiği petrolü hafifletmeye gitmek gibi görünebilir. Çin’in “teapot” rafinerileri için hafif petrolün daha cazip olduğunu biliyoruz ancak bu durumda Rusya’nın üretimde avantaj olan fiziki boyutları, taşıma maliyetlerinde dezavantaj olarak karşımıza çıkacaktır. Bu da Rusya’nın Çin ticaretinde karlılık sorunu yaşamasına yol açar. Rusya’nın kuzeye kayan üretimi iklim ve coğrafi zorluklardan dolayı da artan üretim maliyeti olarak Rusya’ya yansıyacaktır. Üretim kapasitesi ve rezerv olarak orta seviyedeki sahalar için artan üretim maliyetleri başabaş petrol fiyatı için artan bir risk olarak ortaya çıkacaktır. Dalgalı petrol fiyatının uzun vadede etkin olacağı senaryosunda Rus sahalarının bu dalgalanma nedeniyle tüm saha ömrü içerisinde karlılık problemleri yaşayacağını tahmin etmek zor değil.

Rusya’nın kuzeye kayan üretim kapasitesi benim için yukarıda saydığım nedenlerden daha ciddi ve daha küresel bir sorun olarak karşımıza çıkacak. Bu da mevsimsel değişimlerden dolayı dalgalı hale gelecek petrol üretimi olacak. Rusya gibi bir üreticinin üretiminin mevsimsel nedenlerle ciddi şekilde dalgalı hale gelmesi küresel arz/talep dengeleri için çok ciddi bir sorun olarak karşımıza çıkar. Dalgalanan arz kapasitesi petrol fiyatlarının “forward curve”leri üzerinde telafisi zor bir deformasyon oluşturacaktır. Bu şartlar altında Rusya’nın Sovyetler Birliği zamanındaki esnekliğinde olmadığını anlıyoruz. Bu esneklik noksanlığı Rusya’nın mevcut piyasada fiyat değişimlerine ne kadar hassas olduğunu bize anlatıyor. Kasım 2016’da OPEC üyeleri ile olan anlaşma ortamının Suudi Arabistan ve İran ayağını bir önceki yazımızda anlatmıştık ve böylece Rusya ayağını da anlatmış olduk. İleriki yazılarda fırsat bulursam şu an Rusya’daki üretim kapasitesi artırma çabalarının ayrıntılarına değinirim.

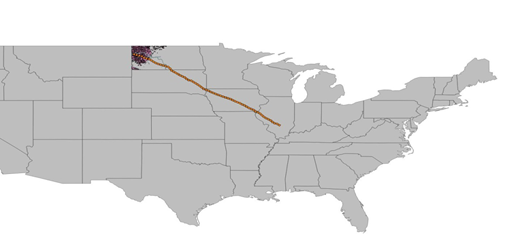

Grafik 2: Rusya Arktik ve Batı Sibirya Baseni Petrol Sahaları

Kaynak: Thomson Reuters Oil Research

ABD’NİN BORU HATLARI SORUNSALI

Rusya’nın kuzeye giden üretim kapasitesinin arzda mevsimsel sıkıntılara yol açabileceğinden bahsettim yukarıda. Suudi Arabistan’ın elinde bulunan ancak şu an sorgulanmaya başlanan “dengeleyici üretici” statüsünün ABD’ye kayması ise Rusya’nın mevsimsel üretim dalgalanmalarından daha ciddi bir risk olarak karşımıza çıkıyor. ABD’nin artan konvansiyonel olmayan üretim kapasitesi sayesinde dünyanın en büyük petrol ve petrol sıvıları üreticisi olması ile ortaya çıkan üretim patlaması bir arz fazlası algısı oluşturdu. Petrol piyasasında neden bugün bir arz fazlasının olmadığını ve olamayacağını da bir önceki yazıda anlattım. ABD için özel durum üretim kapasitesinden ziyade dünyanın en büyük ham petrol tüketicisi olarak dış kaynaklara bağımlılığının azalması. Bu da ABD’ye gitmesi planlanan çok sayıda kaynağın ABD dışı pazarlara hücumuna yol açtı. Ancak sanıldığı gibi ABD’nin dışa bağımlılığı sıfıra inemedi ve inemez de. Rafinaj operasyonları ve karlılıkları gerçeklerinden dolayı ABD rafinerilerinin ağır petrollere olan bağımlılığı artan hafif petrol arzı ile daha da derinleşti. Kanada burada ABD’nin imdadına yetişebilecek en önemli kaynak ancak Kanada petrolünün ABD’nin ana rafinaj bölgelerine gelişi için gerekli kapasitenin artırılamaması hem ABD’yi hem de Kanada’yı zor duruma düşürüyor. Keystone XL başta olmak üzere Kanada’dan Cushing’e gelecek boru hatlarına karşı oluşan muhalefet, kapasite sorunlarının çözülmesi önünde ciddi bir engel. Bu engel ortadan kalkmadıkça da ABD’nin yerli hafif petrol üretiminin yerel rafinerilerde artan talebi görmesi mümkün değil.

Diğer taraftan ABD’nin yerli petrol üretiminde Kuzey Dakota gibi bölgeler de bu taşıma kapasitesi artırımına hayati derecede muhtaç durumda. Dakota Access Boru Hattı ile Bakken petrolünü Illinois’e taşıyarak Cushing ve Doğu sahillerindeki uluslararası pazarlara açma planları, çevreci olduğunu iddia eden gruplar ve yerli halk örgütleri tarafından sert şekilde protesto edildi. Boru hattının operatorü şirketin resmi sitesinde belirtildiği üzere Dakota Access Boru Hattı, bölgeden geçen diğer boru hattı ve enerji nakil hatlarının aksine daha da derinden geçecek ve aslında çevre etkisi neredeyse sıfır. Buna rağmen ortaya çıkan tepkinin bir kısmının ABD’de 2015 öncesi yaşanan konvansiyonel olmayan üretim çılgınlığının halk üzerinde oluşturduğu endişe kaynaklı olduğunu düşünüyorum. Bu endişe bazı gerçekleri içerisinde bulundursa da sektörün bilinmeyen yönlerinin doğru ve etkili şekilde anlatılamaması nedeniyle olması gerekenden çok fazla. Diğer taraftan ABD’nin olası bir petrol fiyatı toparlanması durumunda tekrar bir üretim patlaması yaşamasının önüne Kuzey Dakota’yı pasifize etme çabalarının da bir parçası olarak görüyorum, bu boru hattına karşı yapılan protestoları.

Şekil 3: Kuzey Dakota Petrol Sahaları ve Dakota Access Boruhattı Rotası

Kaynak: Thomson Reuters Oil Research

Kuzey Dakota için bu veya benzer projeler ile taşıma sorunu çözülemezse mevcut haliyle kara ve demiryolu taşımacılığı ile taşınan Bakken petrolünün büyük kısmı taşıma maliyetleri nedeniyle ABD’ye ithal edilen petrol ile rekabet edemez maliyetlerde olacak. Bu da Bakken petrolü için başa baş petrol fiyatının ABD ortalamalarının çok üzerinde kalmasına yol açacağından olası bir fiyat toparlanmasında Bakken petrolünün bundan faydalanması çok daha yüksek fiyat seviyelerini gerektirecek. Permian ve Eagle Ford’un ardından üretim kapasitesi olarak üçüncü sırada olan Bakken, kalite olarak ise oldukça önemli bir kaynak olduğu için ABD’nin üretiminin toparlanması sanıldığı gibi çabuk olamayacak.

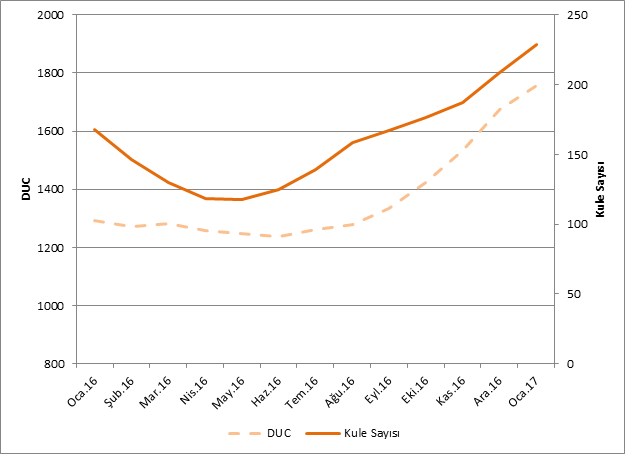

PERMİAN’DA DUC STOĞU DÜŞMÜYOR

Kuzey Dakota’da bu sorunlar varken Teksas’ta Permian ve Eagle Ford’da $50/varil üzerinde ABD’de üretim toparlanması olacağını iddia edenler de Kasım 2016’dan beri göreceli toparlanan fiyatlara rağmen beklenilen üretim artışının gelmemesi ile bazı gerçekleri algılamaya başladılar. 2014 sonunda başlayan fiyat krizi ardından işten çıkarmaların muazzam seviyelere geldiği üretim bölgelerinde fiyat artışı ile beraber ihtiyaca uygun işgücü bulmak pek de mümkün olamadı. Artan operasyonel verimlilik sayesinde fiyat krizi süresince ayakta kalabilen operatörler, elde ettikleri verimlilik avantajını kalifiye eleman stokları ile ellerinde tutmak istedikleri için ya kalifiye eleman bulmakta ya da bunların maliyetlerini karşılamakta zorlandılar. Özellikle Permian’da işgücü maliyetlerinin petrol fiyatlarındaki artıştan daha fazla olduğunu görüyoruz. Ayrıca çatlatma işlemi için hayati önemde olan “proppant”ların fiyatlarının da ciddi miktarda arttığı rapor ediliyor. Bu da kuyu tamamlama maliyetlerinde operatörler için ciddi bir sorun. Toplam sondaj ve kuyu tamamlama maliyetlerinin neredeyse yüzde 20-30’un oluşturan proppant maliyetindeki artış, fiyattaki toparlanmayı “tüm kuyu ömründe” henüz görememiş operatörler için kuyuların üretime alınması önünde ciddi bir engel.

Grafik 4: Permian Kule Sayısı ve DUC Stoğu

Kaynak: EIA, Thomson Reuters Oil Research

EIA’nin son yayınladığı verilere göre “kazılan ancak tamamlanmayan (drilled-uncompleted, DUC)” kuyu sayılarında fiyat toparlanmasından bu yana beklendiği üzere bir azalış değil, bir artış olduğunu görüyoruz. DUC kuyular, operatörlerin ruhsat zorunlulukları nedeniyle kazmak sorunda oldukları kuyularda üretime başlamak istemedikleri durumda ortaya çıkan bir durum. Bu kuyular üretim yapılması planlanan derinliğe kadar kazılıyor ancak kuyunun tamamlanması ve çatlatılarak üretime açılması işlemi ileri bir tarihe bırakılıyor. Aslında sektörün işleyişi nedeniyle herhangi bir zamanda DUC kuyu sayısı sıfır olamaz çünkü kuyunun kazılması ve tamamlanması farklı teknik ve ekipman ihtiyacına sahip olduğundan, herhangi bir kuyunun kazılması ile tamamlanması arasında yaklaşık bir aylık bir zaman en düşük zaman farkı olarak kabul edilebilir. Ancak DUC sayısının sürekli artıyor oluşu operatörlerin kuyunun tamamlanmasından sonra erteleyemeyecekleri üretim maliyetlerine girmek istemediklerinin ciddi bir göstergesi olduğundan başa baş fiyatları anlamak için de bir gösterge olarak kullanılabilir. Ayrıca bu kuyuların sayısı herhangi bir zamanda piyasaya hızlı şekilde üretime yansıyabilecek bir kaynak şeklinde de algılanıyor fakat burada bir sorunla karşılaşıyoruz. DUC kuyuların tamamı aslında ekonomik olan ancak üretim maliyetleri nedeniyle üretime alınmayan kuyular değil. Bu kuyuların bazıları kuyu kazıldıktan sonra farklı nedenler ile ekonomik olmadığı ortaya çıkan kuyular ve biz bunların tüm DUC stoklarına oranını bilemiyoruz. Bu durumda tüm DUC stoklarının bir fiyat toparlanması sonrası ani bir üretim artışı olarak yansıyacağını beklemek hata olur. Buna ek olarak Kasım 2016’dan sonra gördüğümüz üzere, operatörlerin maliyet artışlarına yakalanmadan kuyu sayılarını artırmaları ancak bunun üretim olarak yansımadığı durumları da görüyoruz. Bu da Baker Hughes’ün açıkladığı kule sayılarının üretim verisi tahmini için kullanılmasının yanlış olduğunu gösteriyor.

Yukarıda özetlediğimiz haliyle ABD konvansiyonel olmayan üretiminin mevcut fiyat seviyesinde tekrar bir patlama yapacağını beklemek gerçekçi görünmüyor. Peki ya ABD petrolü bu sorunları ile Suudi Arabistan’ın elinden “dengeleyici üretici” sıfatını alırsa, ABD konvansiyonel üretiminin doğası gereği ortaya çıkacak ani üretim kesilmelerinin küresel etkileri nasıl olur? Bu arz dalgalanması Rusya’nın yukarıda bahsettiğimiz arz dalgalanmasının etkisinden çok daha etkili olur çünkü ABD’nin değişen arz dinamiğine karşı göreceli daha dengeli talep dinamiği sadece petrol fiyatlarını değil, petrol taşıma sektörünü de ciddi bir krize sürükler. Bu kriz daha da derinleşirse Hanjin’in yaşadığı şekliyle konteynır taşımacılığından LNG ticaretine kadar geniş bir yelpazede ciddi sorunlar ortaya çıkarır.

Bu yazımızda Rusya ve ABD’nin durumunu ele almaya çalıştık. ABD ile ilgili bir önemli konu olan EIA stok verilerinin ve küresel stok durumunun incelemesini de ileriki yazılardan birinde yapmayı umuyorum. Orada da ciddi metodoloji ve tanım sorunları olduğu için sektörde ve sektör dışında ciddi yanılgılara ve yanlış hesaplamalara yol açan durumlar oluşmakta ve bu da zaten dalgalı ve kırılgan olan petrol fiyatları üzerindeki baskıyı artırmakta. Bu kaynakların doğru okunmasını bildiğim sürece kendimizi manipülasyonlardan korumakta da daha başarılı hale geleceğiz.

Bu yazıda gecen görüşler tamamen yazarın kendi görüşleri olup Thomson Reuters ve bağlı kuruluşları kesinlikle bağlamaz ve görüşlerini yansıtmaz. Yazarın ve Thomson Reuters Oil Research and Forecasts takımının diğer analizlerine ulaşmak için Thomson Reuters Eikon’daki Petrol Araştırma raporlarını inceleyebilirsiniz.